Frérot Le Maire Meridiam

Mariage avec Suez : Veolia passe à l'action

Posté par : Christophe Véron  31.08.2020

31.08.2020

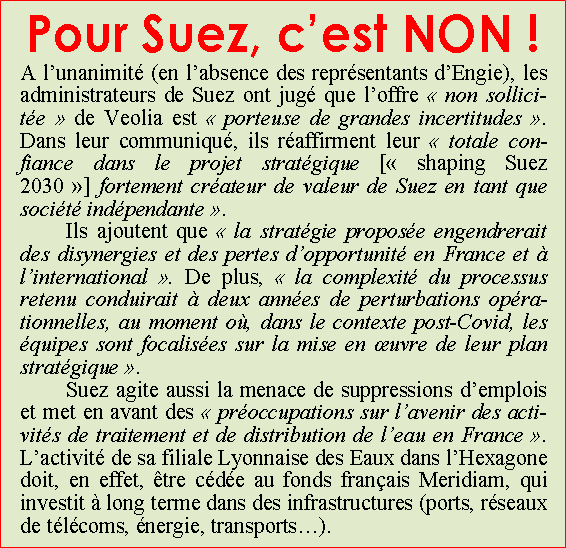

Coup de tonnerre en fin de semaine dernière. Le 30 août précisément, Veolia a remis à Engie une offre ferme pour l’acquisition de 29,9 % du capital de Suez — le groupe gazier en détient 32 %. Cette offre au prix de 15,50 euros par action Suez, réalisable immédiatement, est valable jusqu’au 30 septembre 2020. Le prix proposé représente une prime de 50 % sur le cours de clôture de Suez du 30 juillet. Si elle est acceptée par Engie, Veolia a l’intention de déposer une offre publique d’acquisition volontaire du solde des actions de Suez. Le dépôt de cette offre publique sera réalisé dès l’obtention des autorisations réglementaires nécessaires, notamment en matière de concurrence, dans les 12 à 18 mois.

Pour Antoine Frérot, PDG de Veolia, « cette opportunité historique permettra de construire le grand champion mondial français de la transformation écologique, tout en accélérant le développement international et en renforçant la capacité d’innovation du nouvel ensemble. Ce projet s’inscrit dans une approche amicale, tant nous partageons avec Suez les mêmes métiers, la même culture et les mêmes valeurs ».

En amont de cette opération, Veolia a déjà identifié les sujets de concurrence ciblés qu’impliquerait une telle combinaison et a anticipé des remèdes. Dans ce cadre, Veolia a identifié un acquéreur capable de préserver la concurrence et l’emploi pour les activités de Suez Eau France : il s’agit du fonds français Meridiam, spécialisé dans la gestion d’infrastructures, qui s’est formellement engagé à cette acquisition.

Des entreprises complémentaires

Par ailleurs, les autres sujets de concurrence identifiés concerneraient certaines activités de déchets en France et quelques très rares actifs à l’international. Le communiqué de presse du numéro un mondial des services à l’environnement (eau, déchets, énergie) n’en dit pas plus… Celui-ci se borne à constater que les deux entreprises similaires par la nationalité, la culture et le savoir-faire, sont aussi complémentaires dans le traitement et la distribution de l’eau, la collecte et la valorisation des déchets, notamment dangereux et toxiques, le recyclage des plastiques, la dépollution des sols, la qualité de l’air et l’optimisation des consommations d’énergie. « Réunies sous une même marque et portées par une équipe unie par les mêmes valeurs, ces compétences constituent une palette complète de solutions, à l’heure où les collectivités comme les clients industriels cherchent à rendre leurs activités plus propres, plus sobres et plus vertueuses », plaide le document.

Des positions géographiques renforcées

À la fois du fait de la complémentarité des géographies différentes de Suez et de Veolia, mais aussi de la consolidation des géographies clés où les deux groupes sont implantés, l’empreinte internationale du nouveau groupe serait renforcée, avec une part nettement accrue des régions du monde en forte croissance.

Veolia est particulièrement bien implanté en Europe Centrale et Orientale et au Royaume-Uni, tandis que les territoires historiques de Suez se trouvent en Espagne et en Europe du Nord. Hors d’Europe, où se situent les principales zones de croissance de ses métiers, le groupe doublerait ainsi de taille en Amérique du Sud et en Australie tout en renforçant significativement ses positions en Amérique du Nord et en Asie.

Sans impact sur l’emploi

Selon Veolia, l’opération serait réalisée sans effet négatif sur l’emploi en France. « Pour les salariés, ce nouvel ensemble, plus innovant et international, offrirait encore davantage de perspectives et d’opportunités », souligne le communiqué de presse. Côté clients, qu’il s’agisse des collectivités ou des industriels et des commerçants, Veolia estime que chacun d’entre eux « trouverait dans cette nouvelle entité un partenaire leur permettant d’atteindre beaucoup plus rapidement leurs propres objectifs de transformation écologique ».

Cerise sur le gâteau : des actionnaires heureux

Enfin, cette opération serait créatrice de valeur dès la première année pour les actionnaires de Veolia grâce notamment à des synergies opérationnelles et d’achats estimées à 500 millions d’euros, dont il a été tenu compte dans le prix proposé à Engie.

Par ailleurs, Bruno Le Maire a déclaré lundi matin que l’Etat sera vigilant aux engagements de Veolia sur l’emploi et les actifs stratégiques en France. « L’Etat sera vigilant aux engagements que prendra Veolia en termes de maintien de l’emploi en France, et de conservation des actifs stratégiques pour la France », a dit le ministre de l’Economie et des Finances . « L’Etat, en qualité d’actionnaire de référence d’Engie, étudiera cette offre avec la gouvernance de l’entreprise et arrêtera sa position en fonction des intérêts patrimoniaux d’Engie, de la qualité du projet industriel, du maintien d’une pluralité d’acteurs sur les services aux collectivités locales et de la prise en compte des intérêts de toutes les parties prenantes », a-t-il ajouté, en précisant que l’Etat se prononcerait sur cette opération « dans les instances de gouvernance d’Engie ».